【2025年最新】フリーランスの節税完全ガイド|個人事業主が経費で落とせるものからインボイス制度まで徹底解説

2025年11月17日

フリーランスとして独立し、自分の力で収入を得られるようになったものの、「思ったより税金の負担が大きい…」と感じていませんか。会社員時代とは異なり、フリーランスは自ら税金を納める必要があり、正しい知識がなければ手元に残るお金は大きく減ってしまいます。

この記事では、フリーランスや個人事業主の方が今日から実践できる具体的な節税方法を、網羅的に、分かりやすく解説します。「経費にできるものの範囲」という基本的な内容から、青色申告、iDeCo、そして話題の「フリーランス インボイス」制度にも触れながら解説します。

この記事を最後まで読めば、漠然とした税金への不安が解消され、賢く資産を守るための具体的なアクションプランが見えてくるはずです。フリーランスとしての価値を最大化するための節税術を、一緒に学んでいきましょう。

目次

フリーランスがまず知るべき節税の2つの基本原則

フリーランスの節税と聞くと、複雑で難しいイメージがあるかもしれません。しかし、基本原則は非常にシンプルで、突き詰めると以下の2つに集約されます。

- 売上から差し引く「経費」を漏れなく計上する

- 所得から差し引く「所得控除」を最大限に活用する

この2つの原則を理解することが、効果的な節税への第一歩です。

① 売上から差し引く「経費」を漏れなく計上する

フリーランスの所得は、年間の総売上(収入)から事業を運営するためにかかった「必要経費」を差し引いて計算されます。つまり、計上できる経費が多ければ多いほど、課税対象となる所得が減り、結果的に所得税や住民税が安くなるのです。

例えば、Webサイト制作の案件で100万円の売上があったとします。この制作のためにサーバー代やデザインツールの年間ライセンス料などで20万円の経費がかかっていた場合、所得は80万円です。もし、この経費を計上し忘れると、100万円すべてが所得とみなされ、余分な税金を支払うことになります。

日々の業務で発生した費用を「個人事業主 経費」として正しく計上することが、節税の基本中の基本といえるでしょう。

② 所得から差し引く「所得控除」を最大限に活用する

所得控除とは、個人の事情に合わせて所得から一定額を差し引くことができる制度です。経費が事業に関連する支出であるのに対し、所得控除は生活に関連する支出や、国が政策的に税負担を軽くしようとするものが中心となります。

例えば、国民年金保険料や国民健康保険料を支払っている場合に適用される「社会保険料控除」や、生命保険に加入している場合の「生命保険料控除」などがあります。さらに、フリーランスが活用できる「青色申告特別控除」や「iDeCo」など、節税効果が非常に高い制度も存在します。

これらの所得控除を一つでも多く適用させることで、課税所得を圧縮し、納税額を抑えることが可能になります。

所得税の計算式を理解して節税の仕組みを知ろう

ここで、所得税がどのように計算されるかを見てみましょう。この式を頭に入れておくと、なぜ経費と所得控除が重要なのかが一目瞭然になります。

- 総収入(売上) - 必要経費 = 事業所得

- 事業所得 - 所得控除 = 課税所得

- 課税所得 × 所得税率 - 税額控除 = 所得税額

この式から分かる通り、第1ステップで「必要経費」を、第2ステップで「所得控除」を増やすことが、最終的な納税額を減らすための鍵となるのです。

関連記事:フリーランスになるための手続き完全ガイド|業務準備や税金まで徹底解説

【経費編】個人事業主が経費にできるもの・できないもの一覧

節税の第一歩である「経費計上」。しかし、「どこまでが経費になるのか?」という線引きは、多くのフリーランスが悩むポイントです。ここでは、経費の判断基準と具体的な科目について詳しく解説していきます。

経費にできるかどうかの判断基準とは?

ある支出が経費として認められるかどうかの最も重要な判断基準は、「事業に関連しているかどうか」です。極論を言えば、事業の売上を上げるために直接的、または間接的に必要であったと合理的に説明できる支出は、すべて経費になり得ます。

税務署に説明を求められた際に、「この支出は、私の事業の〇〇という目的のために必要でした」と明確に答えられるかどうかが、一つの目安となるでしょう。

自宅兼事務所の費用は「家事按分」で経費にする

フリーランスの多くは、自宅を仕事場として利用しています。その場合、プライベートな支出と事業用の支出が混在する費用(家事関連費)については、「家事按分(かじあんぶん)」という考え方を用いて、事業で使った分だけを経費として計上します。

家賃の按分計算例

家賃は、家事按分できる代表的な費用です。計算方法はいくつかありますが、一般的には「床面積」や「使用時間」を基準に按分します。

- 床面積で按分する場合

- 計算式: 家賃 × (仕事場の面積 ÷ 家全体の面積)

- 例:家賃15万円、家全体の面積が60㎡、そのうち仕事部屋が15㎡の場合

- 150,000円 × (15㎡ ÷ 60㎡) = 37,500円

- この場合、月々37,500円(年間45万円)を経費として計上できます。

- 使用時間で按分する場合

- 計算式: 家賃 × (1日の仕事時間 ÷ 24時間)

- リビングなどプライベートと共用しているスペースの場合に用いることがあります。

一般的に、事業使用割合は30%〜50%程度で設定するケースが多いですが、重要なのはその割合の根拠を明確に説明できることです。

水道光熱費・通信費の按分

家賃と同様に、電気代、水道代、ガス代、インターネット通信費なども家事按分が可能です。これらは使用時間やコンセントの数などを基準に按分することが多いです。

- 電気代の例: 電気代 × (1日の仕事時間 ÷ 24時間) × (週の労働日数 ÷ 7日)

- 通信費の例: 通信費 × (1日の仕事時間 ÷ 24時間)

実務上、毎月厳密に計算するのは煩雑なため、「事業使用割合は30%」のように、一度合理的な基準を決めて継続して適用するのが一般的です。

仕事で使うものは「消耗品費」や「減価償却費」に

事業のために購入した物品も、もちろん経費になります。ただし、その取得価額によって会計処理の方法が異なります。

10万円未満のものは「消耗品費」

パソコンのマウスやキーボード、文房具、プリンターのインクなど、取得価額が10万円未満(税抜)のものは、購入した年に全額を「消耗品費」として経費計上できます。

10万円以上のものは「減価償却費」

パソコン本体やデスク、カメラなど、取得価額が10万円以上で、長期間にわたって使用するものは「固定資産」とみなされ、一度に全額を経費にすることはできません。

その代わりに、「減価償却(げんかしょうきゃく)」という手続きを行います。これは、資産の使用可能期間(法定耐用年数)に応じて、購入費用を毎年少しずつ分割して経費として計上していく方法です。

例えば、20万円のパソコン(法定耐用年数4年)を購入した場合、単純計算で毎年5万円ずつを4年間にわたって「減価償却費」として経費に計上します。

ただし、青色申告者には「少額減価償却資産の特例」があり、30万円未満の資産であれば、購入した年に一括で経費にすることが可能です。これは非常に有利な制度なので、青色申告を選択する大きなメリットの一つです。

その他の主な経費科目一覧

フリーランスの事業内容によって経費の種類は様々です。以下に代表的な経費科目を表にまとめました。ご自身の支出がどれに該当するか確認してみましょう。

| 項目 | 具体例 |

| 租税公課 | 個人事業税、消費税、固定資産税、自動車税(事業使用分)など |

| 荷造運賃 | 商品の梱包材、配送料、宅配便代など |

| 水道光熱費 | 電気、ガス、水道料金(事業使用分) |

| 旅費交通費 | 電車代、バス代、タクシー代、出張時の宿泊費など |

| 通信費 | インターネット回線料、携帯電話料金、切手代、サーバー代など(事業使用分) |

| 接待交際費 | 取引先との打ち合わせでの飲食代、贈答品、慶弔費など |

| 損害保険料 | 事業所の火災保険料、自動車保険料(事業使用分)など |

| 修繕費 | パソコンや事業用機器の修理代など |

| 消耗品費 | 税抜10万円未満の備品(文房具、インク)、ソフトウェアなど |

| 減価償却費 | 税抜10万円以上の資産(PC、車、建物など)の費用 |

| 外注費 | デザインやライティングなどを外部に委託した際の費用 |

| 新聞図書費 | 業務に必要な書籍、雑誌、新聞、有料メルマガなどの購入費用 |

| 研修費 | スキルアップのためのセミナー参加費、勉強会の費用など |

| 広告宣伝費 | Web広告出稿費、チラシ作成費、ポートフォリオサイトの維持費など |

これは経費にできない!注意すべき支出例

一方で、以下のような支出は原則として経費に計上できません。

- 個人的な支出:事業と関係のない趣味の道具や、家族との旅行費用など。

- 所得税・住民税:これらは事業の経費ではなく、個人として納める税金です。

- 国民健康保険料・国民年金保険料:経費にはなりませんが、「社会保険料控除」として所得控除の対象になります。

- スーツ代:サラリーマンとは異なり、フリーランスの場合、スーツはプライベートでも着用可能とみなされ、経費として認められにくい傾向があります。(撮影用衣装など、特定の業務でしか使わない場合は経費にできることもあります)

- 生計を同一にする親族への給与:原則経費になりません。ただし、青色申告で「青色事業専従者給与に関する届出書」を提出すれば、適正な額を給与として経費にできます。

関連記事:個人事業主の経費はどこまで落とせる?経費の種類と申告方法

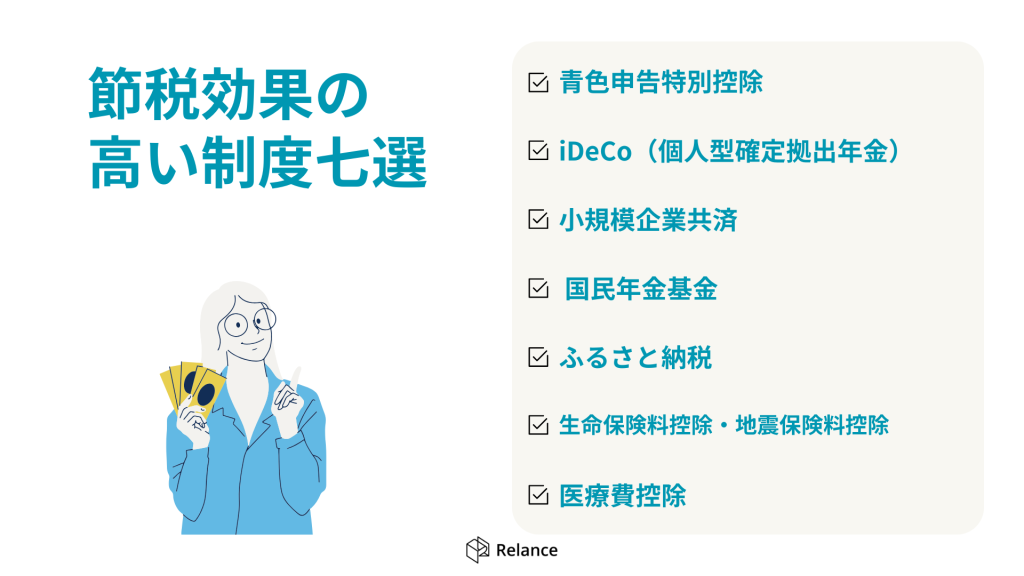

【所得控除編】フリーランスなら絶対活用したい節税効果の高い制度7選

経費の計上と並ぶ節税のもう一つの柱が「所得控除」です。ここでは、特に節税効果が高く、フリーランスが積極的に活用すべき所得控除制度を7つ厳選してご紹介します。

① 青色申告特別控除|最大65万円の控除は必須

フリーランスの確定申告には「白色申告」と「青色申告」の2種類がありますが、節税を考えるなら「青色申告」一択です。最大のメリットは、最大65万円の「青色申告特別控除」を受けられること。

例えば課税所得が500万円の場合、所得税率は20%です。65万円の控除を受けられれば、65万円 × 20% = 13万円 もの所得税を節税できます。さらに住民税も約10%(6.5万円)安くなるため、合計で約19.5万円もの節税効果が生まれます。

65万円の控除を受けるには、「複式簿記での記帳」「e-Taxによる申告(電子申告)」などの要件がありますが、現在は便利な会計ソフトが多く、初心者でも十分対応可能です。この特典を逃す手はありません。

関連記事:フリーランスの青色申告ガイド|メリットや手続きの方法を徹底解説

② iDeCo(個人型確定拠出年金)|未来のための積立が節税に

iDeCoは、自分で掛金を拠出して運用し、60歳以降に受け取る私的年金制度です。最大の魅力は、掛金の全額が所得控除の対象になること。

フリーランスの場合、最大で月額68,000円(年間816,000円)まで拠出できます。仮に年間81.6万円を拠出し、所得税率が20%だった場合、所得税と住民税を合わせて約24.4万円(81.6万円 × 30%)もの節税になります。

将来の資産形成をしながら、目先の税金を大幅に減らせる、非常に強力な節税策です。 (参考:iDeCo公式サイト)

③ 小規模企業共済|フリーランスの退職金制度

小規模企業共済は、国が運営するフリーランスや小規模企業の経営者のための退職金制度です。iDeCoと同様、掛金の全額が所得控除の対象となります。

掛金は月額1,000円から70,000円(年間最大84万円)の範囲で自由に設定可能。iDeCoと併用することもでき、両方に満額加入すれば、年間で165.6万円もの所得控除が受けられます。

廃業時や退職時に共済金を受け取れ、その際も税制上の優遇があるため、将来の備えと節税を両立できる優れた制度です。 (参考:中小機構 小規模企業共済)

④ 国民年金基金|国民年金に上乗せして控除も増やす

国民年金基金は、国民年金(老齢基礎年金)に上乗せして加入できる公的な年金制度です。こちらも掛金は全額が社会保険料控除の対象となり、iDeCoと合わせて月額68,000円まで拠出できます。

iDeCoが自分で運用商品を選ぶのに対し、国民年金基金は加入時のプランで将来の受給額が確定するのが特徴です。安定志向の方には検討の価値があるでしょう。

関連記事:フリーランスの将来の年金額はいくら?年金を増やすおすすめの方法について紹介

⑤ ふるさと納税|実質2,000円で節税と返礼品

ふるさと納税は、応援したい自治体に寄付ができる制度です。寄付した金額のうち、2,000円を超える部分について、所得税の還付や住民税の控除が受けられます。

実質的な負担は2,000円のみで、各地の特産品などの返礼品を受け取れるのが大きな魅力です。厳密には税金が安くなる「節税」とは少し異なりますが、お得に税金を納められる制度として非常に人気があります。控除される上限額は収入や家族構成によって異なるため、シミュレーションサイトで確認してから行いましょう。

⑥ 生命保険料控除・地震保険料控除

個人で生命保険や医療保険、個人年金保険、地震保険などに加入している場合、支払った保険料の一部が所得から控除されます。万が一の備えをしながら、税金の負担も軽減できるため、加入している方は必ず申告しましょう。控除額には上限がありますが、忘れずに活用したい制度です。

⑦ 医療費控除|家族の分も合算可能

年間の医療費(生計を同一にする家族の分も含む)が10万円を超えた場合、または総所得金額等の5%を超えた場合に受けられる所得控除です。対象となるのは、病院での治療費や薬代だけでなく、通院のための交通費、ドラッグストアで購入した一部の市販薬なども含まれます。出産や大きな病気、怪我をした年は対象になる可能性が高いので、領収書は必ず保管しておきましょう。

関連記事:【2025年最新】フリーランスが申請できる補助金・助成金・給付金リスト

【2023年10月開始】フリーランスとインボイス制度|登録はすべき?

近年、フリーランスの間で最も注目されているトピックが「インボイス制度」です。この制度はフリーランスの節税戦略にも大きく関わってきます。

インボイス制度の基本を分かりやすく解説

インボイス制度(適格請求書等保存方式)とは、簡単に言うと「消費税の納税額を正確に計算するための新しいルール」です。

取引先(クライアント)が、自社が支払った消費税分を納税額から差し引く「仕入税額控除」という制度の適用を受けるためには、取引相手(フリーランス)から「適格請求書(インボイス)」を発行してもらう必要があります。

そして、このインボイスを発行できるのは、税務署に申請して「適格請求書発行事業者」になった事業者だけです。そして、この事業者になるためには「課税事業者」になる必要があります。

免税事業者のままでいるか、課税事業者になるかの判断ポイント

これまで年間の売上が1,000万円以下のフリーランスの多くは、消費税の納税が免除される「免税事業者」でした。しかし、インボイス制度の開始により、戦略的な判断が求められています。

- 課税事業者(インボイス登録)になるメリット・デメリット

- メリット:取引先が仕入税額控除を受けられるため、取引を継続・新規獲得しやすくなる可能性がある。

- デメリット:消費税の納税義務が発生し、手取りが減る。確定申告の手間が増える。

- 免税事業者のままでいるメリット・デメリット

- メリット:これまで通り、消費税の納税は免除される。

- デメリット:取引先が仕入税額控除を受けられないため、取引を打ち切られたり、消費税分の値下げを要求されたりするリスクがある。

判断の最大のポイントは、「自分の主な取引先がどのような企業か」です。取引先が課税事業者(多くの一般企業)であれば、インボイスの発行を求められる可能性が高いため、課税事業者になることを検討する必要があります。一方で、取引先が一般消費者や免税事業者であれば、インボイスは不要なため、免税事業者のままでも影響は少ないかもしれません。

インボイス登録がフリーランスの節税に与える影響

インボイス登録をして課税事業者になると、預かった消費税から支払った消費税を差し引いて【(課税売上高×消費税率)ー(課税仕入高×消費税率)】納税します。つまり、経費にかかった消費税分は納税額から引かれるため、経費を正しく計上することの重要性がさらに増します。

また、インボイス登録を機に売上が1,000万円を超えない事業者向けに「2割特例」などの負担軽減措置も設けられています。制度は複雑ですが、自身の事業内容と取引先の状況をよく見極め、最適な選択をすることが重要です。

フリーランスの節税で失敗しないための3つの注意点

節税はフリーランスにとって重要なスキルですが、やり方を間違えると大きな問題に発展する可能性もあります。最後に、健全な事業運営のための注意点を3つお伝えします。

注意点1:やりすぎはNG!脱税を疑われないために

節税と脱税は全くの別物です。節税は法律で認められた範囲で納税額を抑える行為ですが、脱税は売上を隠したり、架空の経費を計上したりする違法行為です。

例えば、プライベートの旅行費用を「出張費」として計上したり、友だちとの食事代を「接待交際費」にしたりするのは、脱税とみなされる可能性が非常に高い行為です。あくまで「事業との関連性」を合理的に説明できる範囲に留め、正々堂々と節税に取り組みましょう。

注意点2:領収書やレシートの7年間保存義務

経費を計上した根拠となる領収書やレシート、請求書などの書類は、法律で保存期間が定められています。青色申告の場合、原則として7年間(白色申告は5年間)の保存が必要です。

税務調査が入った際にこれらの書類がないと、経費として認められず、追加で税金を支払う(追徴課税)ことになる可能性があります。月ごとに封筒で分けたり、スキャンしてデータで保存したりするなど、自分なりのルールを決めて確実に保管してください。

注意点3:不安な場合は税理士への相談も検討する

「自分のこの支出は経費になるのだろうか」「青色申告のやり方が分からない」など、税金に関する悩みは尽きないものです。もし一人で抱えるのが不安であれば、税金の専門家である税理士に相談するのも有効な選択肢です。

顧問契約を結ぶだけでなく、確定申告の時期だけスポットで依頼したり、単発の相談サービスを利用したりすることも可能です。専門家に任せることで、本業に集中できる時間を確保できる上、自分では見つけられなかった節税方法を提案してくれることもあります。

まとめ:賢い節税でフリーランスとしての価値を最大化しよう

本記事では、フリーランスが実践すべき節税の基本から、具体的な経費の考え方、所得控除、そしてインボイス制度まで、幅広く解説してきました。

- 節税の基本は「経費の計上」と「所得控除の活用」

- 経費は「事業との関連性」が判断基準。家事按分をうまく使おう

- 青色申告、iDeCo、小規模企業共済は節税効果絶大

- インボイス制度は取引先との関係性を軸に判断する

フリーランスにとって、節税は単にお金を残すためのテクニックではありません。自らの事業と資産を主体的にコントロールし、持続可能な働き方を実現するための必須スキルです。正しい知識を身につけて実践することで、将来への安心感を持ちながら、より自由に、そして豊かに活動の幅を広げていくことができるでしょう。

この記事が、あなたのフリーランスとしての節税リテラシーを高める一助となれば幸いです。

フリーランスとしてさらなるキャリアアップや高単価案件を目指すなら、ぜひ「リランス」にご相談ください。私たちは、あなたのスキルと経験を最大限に活かせる案件をご紹介するだけでなく、税務サポートをはじめとした、フリーランスの方が安心して活躍できる環境づくりを支援しています。

関連記事